Gaza al borde de guerra civil

En los últimos meses Pekín ha respondido a la escalada arancelaria de Washington con un arma que provoca inquietud en Europa y Estados Unidos: restricciones a la exportación de tierras raras y otros metales estratégicos. A principios de octubre China añadió cinco elementos a su lista de productos controlados e impuso un mayor control sobre la tecnología de refinado y sobre los usuarios de semiconductores. Estas medidas, que siguen a las restricciones impuestas en abril, ya provocaron un desplome del 75 % en los envíos de imanes de tierras raras y obligaron a algunos fabricantes europeos de automóviles a parar la producción. La Unión Europea (UE) y Estados Unidos, que dependen de China para el suministro de materias primas esenciales, temen que una suspensión total paralice sus sectores de defensa, energía y electrónica. Sin embargo, el poder real de China es mucho menor de lo que sugieren estos gestos.

Dependencia europea y reacción comunitaria

Europa importa de China principalmente bienes manufacturados y componentes. En 2024 las importaciones procedentes del gigante asiático ascendieron a 519 000 millones de euros, mientras que las exportaciones europeas fueron de 213 300 millones; el déficit comercial de 305 800 millones es el mayor de la UE con cualquier socio. Cerca del 97 % de las importaciones corresponden a maquinaria, vehículos, productos químicos y otras manufacturas. Además, China controla el 95 % del refinado mundial de tierras raras y suministra el 70 % de las importaciones de estos elementos a la eurozona. Las cadenas de suministro son complejas: más del 80 % de las grandes empresas europeas están a no más de tres intermediarios de un productor chino, de modo que incluso cuando compran a un proveedor estadounidense o japonés siguen dependiendo de materias primas chinas.

Estas vulnerabilidades han salido a la luz desde que Pekín comenzó a exigir licencias de exportación para imanes de tierras raras. La Cámara de Comercio de la UE en China denunció en septiembre que los fabricantes de automóviles europeos sufren retrasos y cierres generalizados por los cuellos de botella de las licencias. Pese a las promesas de agilizar los permisos, menos de una cuarta parte de las 140 solicitudes gestionadas por la cámara han sido aprobadas.

Pero Bruselas no está paralizada. La Comisión Europea anunció en junio 13 proyectos de extracción y procesamiento fuera del bloque para asegurar suministros de litio, cobalto, manganeso, grafito y tierras raras. Su Ley de Materias Primas Críticas establece que en 2030 la UE debe extraer el 10 % y procesar el 40 % de sus necesidades y reciclar el 25 %. El comisario de Industria, Stéphane Séjourné, ha insistido en que las restricciones chinas aumentan la voluntad de diversificar y ha defendido crear reservas estratégicas para evitar el “chantaje económico”.

En paralelo, la UE ha elevado los aranceles a los vehículos eléctricos chinos hasta el 38,1 % para frenar las subvenciones y evitar un aluvión de automóviles baratos. Al mismo tiempo, los ministros europeos exploran acuerdos con Estados Unidos y el G7 para coordinar la respuesta a las restricciones chinas y acelerar proyectos conjuntos de extracción y refinado. Esta cooperación es lógica: un estudio del instituto alemán IW muestra que Estados Unidos depende más de las importaciones de la UE que de las de China; en 2024 el valor de los productos de los que Estados Unidos importa más del 50 % desde Europa superó los 287 000 millones de dólares, frente a 247 000 millones procedentes de China. Dicho de otro modo, Europa no solo busca alternativas a China, sino que se posiciona como proveedor clave para el mercado estadounidense de bienes como baterías de litio, maquinaria o productos químicos.

Estados Unidos: un gigante difícil de hundir

Al otro lado del Atlántico, el presidente Donald Trump ha respondido a Pekín con un alza de aranceles hasta el 100 % en las importaciones chinas y con controles a la exportación de software. Las cadenas minoristas temen un aumento de precios y han adelantado pedidos para evitar el golpe. No obstante, la capacidad de resistencia estadounidense es notable. Su economía sigue siendo la mayor del mundo, con un producto interior bruto de unos 29 billones de dólares frente a los 19 billones de China. Su poder se apoya en seis pilares: fuerza militar, red de alianzas, dinamismo económico, innovación tecnológica, el papel global del dólar y el atractivo de su modelo político.

Estados Unidos también está reduciendo gradualmente su dependencia de China; según el estudio alemán, la cantidad de grupos de productos en los que Estados Unidos compra más del 50 % a China cayó a 2 925 en 2024, mientras que los grupos dominados por importaciones europeas aumentaron a más de 3 100. Analistas de McKinsey señalan que Europa suministra el 55 % del mercado global de productos que Estados Unidos adquiere a China, por lo que Washington puede sustituir a Pekín por proveedores europeos en sectores como las baterías de litio.

Debilidades estructurales de China

Las amenazas de Pekín esconden problemas profundos. El crecimiento se desacelera: las previsiones apuntan a un avance del 4,8 % para el tercer trimestre de 2025, el más débil desde el año anterior, en un contexto de tensiones comerciales y pérdida de pedidos de exportadores. El auge económico de décadas pasadas se sustentó en una expansión del crédito que alcanzó el 287 % del PIB en 2024 y ha generado crisis inmobiliarias, fuertes deudas regionales y un consumo interno débil. La dependencia de las exportaciones sigue siendo elevada: China vende a Estados Unidos alrededor de tres veces más bienes de los que compra, de modo que cualquier guerra arancelaria la golpea con más fuerza.

En el plano demográfico, la población china se reducirá un 12 % para 2050, mientras que la estadounidense aumentará un 9 %. La forma de gobierno de China y su modelo de crecimiento tienen escaso atractivo fuera de sus fronteras. Además, la estrategia de imponer restricciones a las exportaciones de metales y minerales es un arma de un solo uso: los minerales no son raros y, ante una interrupción total, Occidente aceleraría la construcción de nuevas minas y plantas de refinado. Este proceso sería costoso, pero viable, y podría derivar en un sistema de suministro dual —un canal occidental más caro pero seguro y otro chino, sometido a intereses políticos—. La paradoja es que, al recurrir repetidamente a esta táctica, Pekín incentiva las inversiones occidentales que acabarán por debilitar su dominio.

Los economistas señalan que China tiene pocas alternativas efectivas. Una devaluación del yuan podría aliviar el impacto de los aranceles, pero provocaría fuga de capitales; más subsidios exacerbarían el exceso de capacidad y la deflación. El mercado interno no despega porque las reformas necesarias para impulsar el consumo chocarían con los intereses del sector manufacturero. En palabras de un asesor político citado por Reuters, el enfrentamiento comercial se ha convertido en una guerra de resistencia en la que vence quien aguanta más.

Reconfiguración de las cadenas globales

La pugna entre las dos mayores economías del mundo está reconfigurando las cadenas de suministro. La UE y Estados Unidos trabajan con otros socios del G7 para diversificar fuentes y coordinar acciones. El objetivo es crear reservas, financiar proyectos mineros en África, Groenlandia y Serbia, y desarrollar la capacidad de reciclaje para depender menos de un único proveedor. La UE incluso planea almacenar minerales críticos y reforzar la preparación ciudadana para crisis sistémicas.

Al mismo tiempo, los estudios demuestran que Europa puede convertirse en un proveedor alternativo para Estados Unidos en sectores clave, mientras que Washington cuenta con una economía diversificada y una red de aliados globales que dan tiempo y recursos para reorganizar las cadenas logísticas. Las restricciones chinas han puesto de manifiesto las vulnerabilidades occidentales, pero también han provocado una reacción coordinada que acelera el desapego.

Conclusión

China seguirá usando las exportaciones de materias primas como herramienta de presión y exhibirá su influencia en foros internacionales. No obstante, sus amenazas de “hundir” a Europa y Estados Unidos ocultan la realidad de un poder limitado por la ralentización económica, el envejecimiento de la población y la dependencia de las ventas al exterior. La UE y Estados Unidos, aunque vulnerables a las interrupciones temporales, disponen de capacidad financiera, tecnológica y diplomática para diversificar proveedores y reforzar sus cadenas de suministro. A largo plazo, la aritmética comercial y la dinámica demográfica sugieren que las advertencias de Pekín son más un gesto de desesperación que un preludio de hegemonía.

Trump nombra a Tom Homan nuevo 'zar de la frontera'

Permisos de residencia en la UE

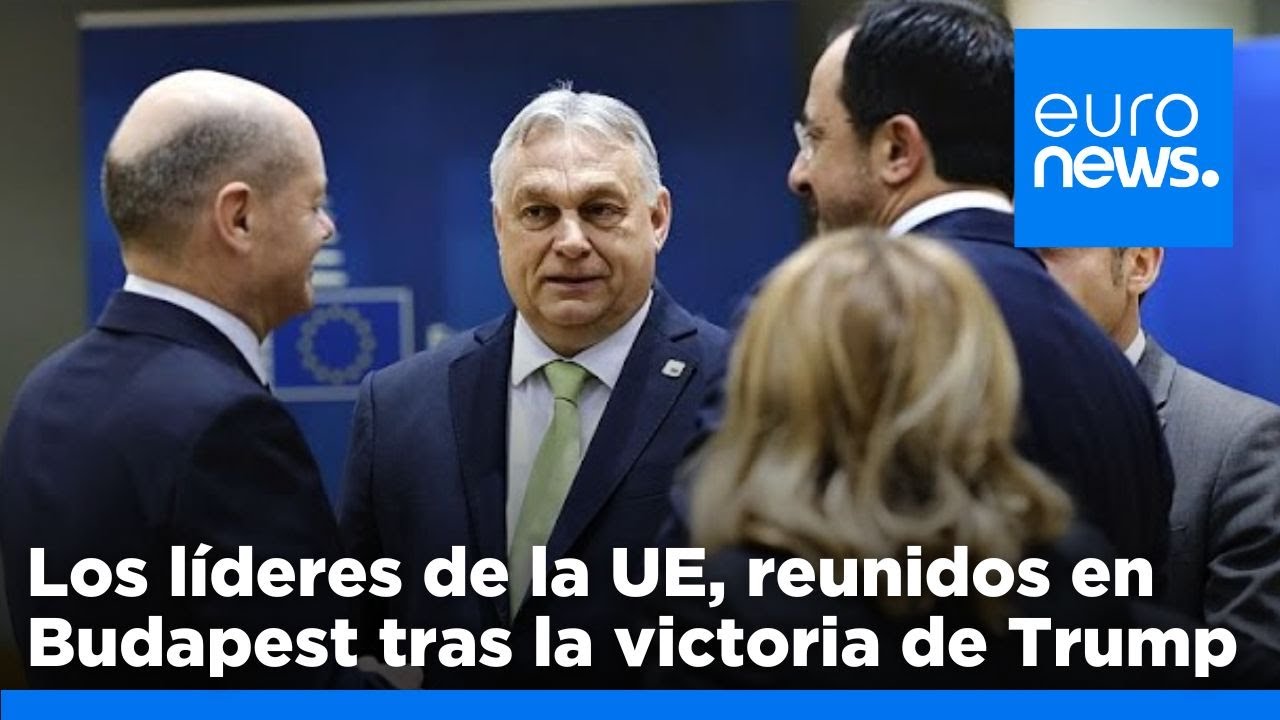

UE: ¿Cómo se enfrenta a Donald Trump?

Elecciones presidenciales de EEUU 2024

Georgia: ¿Hacia dónde nos dirigimos?

Georgia: ¿Hacia dónde nos dirigimos?

UE: Aranceles comerciales de Donald Trump

Premio Daphne Caruana de Periodismo

Argelia: Transición y pagos digitales

Exportar energía verde desde la UE

Peligroso: Maniobras militares chinas en Taiwán